Τα αυξημένα επιτόκια αλλάζουν το σκηνικό - Πώς η νέα άνοδος επηρεάζει δάνεια, καταθέσεις και την εικόνα της αγοράς

Οι κινήσεις των τραπεζών, οι εκτιµήσεις για νέα «κόκκινα» και οι αντιδράσεις των δανειοληπτών - Άρθρο της Λίλυ Σπυροπούλου

Ό,τι και να αποφάσιζε η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) στη συνεδρίαση του Δ.Σ. την Πέµπτη, το είχε ήδη προεξοφλήσει η αγορά.

Η νέα αύξηση του βασικού επιτοκίου κατά 0,75% αποτελεί το επόµενο βήµα στη ριψοκίνδυνη προσπάθεια της ΕΚΤ να φρενάρει τον καλπασµό του πληθωρισµού στην ευρωζώνη και ήδη το βλέµµα στρέφεται στο τι θα ακολουθήσει τον Δεκέµβριο. Στο εγχώριο τραπεζικό σύστηµα ανέµεναν απλώς την επιβεβαίωση του ποσοστού της νέας αύξησης. Ο κύβος ερρίφθη και οι τράπεζες τώρα προχωρούν στη δική τους ανατιµολόγηση.

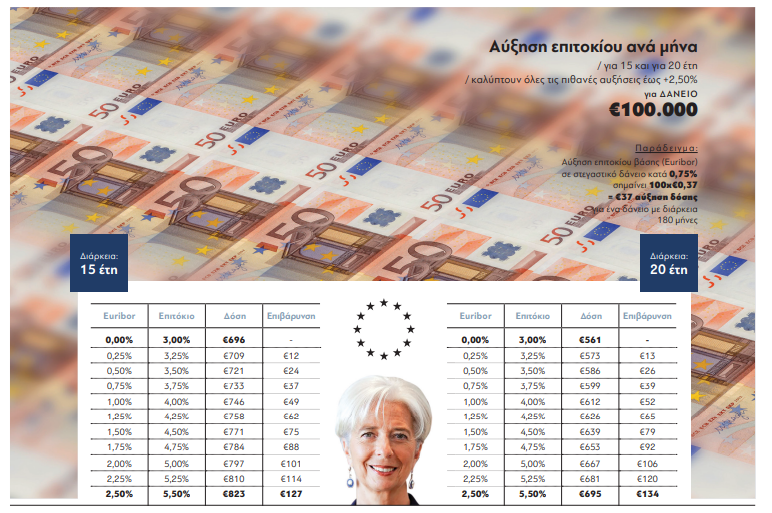

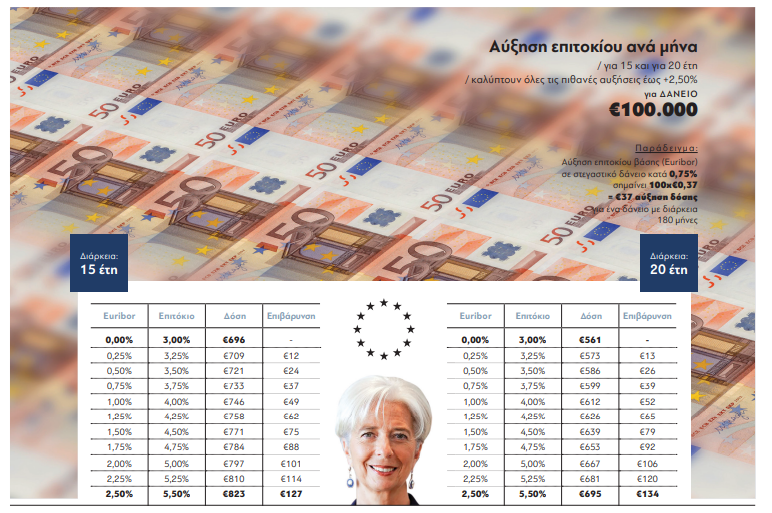

Θα ήταν λάθος να πιστεύει κανείς ότι το «σήµα» της ΕΚΤ απορροφάται αυτούσιο και αυτόµατα. Αυτό αφορά µόνο την πορεία του διατραπεζικού επιτοκίου Euribor, το οποίο βέβαια αποτελεί τη βάση του συνολικού κόστους ενός δανείου, επιχειρηµατικού ή στεγαστικού. Οπως φαίνεται και στους πίνακες, η δόση σε ένα κυµαινόµενο δάνειο εξαρτάται αυτόµατα από τις αναπροσαρµογές του τρίµηνου Euribor, που επηρεάζει άµεσα τη µηνιαία δόση (σε αντίθεση µε τα σταθερά, η οποία «βρέξει - χιονίσει» παραµένει αµετάβλητη). Οµως το θέµα δεν είναι µόνο το Euribor. Είναι τα περιθώρια επιτοκίου (spreads) που προστίθενται σε αυτό και τα οποία, από τη στιγµή της ανόδου των επιτοκίων και µετά, συρρικνώθηκαν, ως αντιστάθµισµα στα κέρδη των τραπεζών από το Euribor. Δηλαδή, για να µην ξεφύγει επικίνδυνα το κόστος ενός επιχειρηµατικού ή στεγαστικού δανείου από τον συνδυασµό υψηλών περιθωρίων και ανοδικού Euribor, οι τράπεζες µείωσαν τα περιθώρια. Ούτως ή άλλως, γράφουν κέρδη από την άνοδο του διατραπεζικού επιτοκίου.

Η κίνηση αυτή αποτελεί ένα µέτρο προστασίας επί της ουσίας απέναντι στο ενδεχόµενο να εκτιναχθούν νέες επισφάλειες από την αύξηση του κόστους των δανείων σε συνάρτηση µε το διαθέσιµο εισόδηµα καταναλωτών και µικροµεσαίων επιχειρήσεων, που έχουν ήδη επιβαρυνθεί µε κόστη ενέργειας και προµηθειών. Φόβοι που προς το παρόν είναι θεωρητικοί, καθώς δεν έχουν αρχίσει να «κοκκινίζουν» δάνεια πέραν του συνήθους ποσοστού. Η αύξηση κατά 0,75% ή σε µια άλλη περίπτωση 0,50% ή ακόµα και 0,25%, δεν µεταφέρεται άµεσα και εφάπαξ, ούτε στα σταθερά επιτόκια των δανείων ούτε βεβαίως στις καταθέσεις.

INFOGRAPHICS: ΠΑΡΑΠΟΛΙΤΙΚΑ

Αργοί ρυθμοί

Οι τράπεζες προφανώς και αναπροσάρµοσαν την τιµολογιακή τους πολιτική στα σταθερής διάρκειας επιτόκια, αλλά αυτό έγινε σε µικρότερη έκταση από τη συνολική αύξηση των επιτοκίων αφενός και σε µεγαλύτερο διάστηµα αφετέρου (σταδιακά). Κάτι τέτοιο ισχύει και για τις καταθέσεις, όπου η προσαρµογή στις νέες συνθήκες γίνεται µε αργούς ρυθµούς. Το µόνο που είδε η αγορά είναι µια οριακή αύξηση στις καταθέσεις προθεσµίας στο 0,10%-0,20% στην καλύτερη περίπτωση και µε δεδοµένο ότι ο καταθέτης κλειδώνει τη διαθέσιµη ρευστότητα για συγκεκριµένους µήνες ή χρόνο. Στα ταµιευτήρια, λογαριασµούς µισθοδοσίας, όψεως και άλλους παραµένει η προσφορά του απόλυτου µηδέν (0%), µε τις αρνητικές βεβαίως αποδόσεις, λόγω πληθωρισµού.

Η εικόνα των δανειοληπτών στην αγορά είναι διττή: Από τη µία υπάρχουν αυτοί που έχουν προαποφασίσει να λάβουν δάνειο και σπεύδουν να το κλειδώσουν στα σχετικά χαµηλά ακόµα σταθερά επιτόκια, είτε για στεγαστικά είτε για επιχειρήσεις. Από την άλλη, υπάρχουν εκείνοι που δεν επείγονται και το αναβάλλουν για άλλη στιγµή, κάτι που φάνηκε κάπως και στην επιβράδυνση του ρυθµού ανόδου νέων αιτήσεων το καλοκαίρι (αν και αυξηµένες κατά 10% σε σχέση µε το ’21). Αν πάντως για τα στεγαστικά υπάρχουν δεύτερες σκέψεις, στα µικρά επιχειρηµατικά η ζήτηση παραµένει αµείωτη. Ειδικά για τα ευέλικτα προγράµµατα, που ξεκινούν µε σταθερό επιτόκιο και µπορούν χωρίς πέναλτι να γυρίσουν, όταν θα είναι ευνοϊκή η αγορά, σε κυµαινόµενο.

Δημοσιεύτηκε στο «MoneyPro» των «ΠΑΡΑΠΟΛΙΤΙΚΩΝ» στις 29/10

Η νέα αύξηση του βασικού επιτοκίου κατά 0,75% αποτελεί το επόµενο βήµα στη ριψοκίνδυνη προσπάθεια της ΕΚΤ να φρενάρει τον καλπασµό του πληθωρισµού στην ευρωζώνη και ήδη το βλέµµα στρέφεται στο τι θα ακολουθήσει τον Δεκέµβριο. Στο εγχώριο τραπεζικό σύστηµα ανέµεναν απλώς την επιβεβαίωση του ποσοστού της νέας αύξησης. Ο κύβος ερρίφθη και οι τράπεζες τώρα προχωρούν στη δική τους ανατιµολόγηση.

Θα ήταν λάθος να πιστεύει κανείς ότι το «σήµα» της ΕΚΤ απορροφάται αυτούσιο και αυτόµατα. Αυτό αφορά µόνο την πορεία του διατραπεζικού επιτοκίου Euribor, το οποίο βέβαια αποτελεί τη βάση του συνολικού κόστους ενός δανείου, επιχειρηµατικού ή στεγαστικού. Οπως φαίνεται και στους πίνακες, η δόση σε ένα κυµαινόµενο δάνειο εξαρτάται αυτόµατα από τις αναπροσαρµογές του τρίµηνου Euribor, που επηρεάζει άµεσα τη µηνιαία δόση (σε αντίθεση µε τα σταθερά, η οποία «βρέξει - χιονίσει» παραµένει αµετάβλητη). Οµως το θέµα δεν είναι µόνο το Euribor. Είναι τα περιθώρια επιτοκίου (spreads) που προστίθενται σε αυτό και τα οποία, από τη στιγµή της ανόδου των επιτοκίων και µετά, συρρικνώθηκαν, ως αντιστάθµισµα στα κέρδη των τραπεζών από το Euribor. Δηλαδή, για να µην ξεφύγει επικίνδυνα το κόστος ενός επιχειρηµατικού ή στεγαστικού δανείου από τον συνδυασµό υψηλών περιθωρίων και ανοδικού Euribor, οι τράπεζες µείωσαν τα περιθώρια. Ούτως ή άλλως, γράφουν κέρδη από την άνοδο του διατραπεζικού επιτοκίου.

Η κίνηση αυτή αποτελεί ένα µέτρο προστασίας επί της ουσίας απέναντι στο ενδεχόµενο να εκτιναχθούν νέες επισφάλειες από την αύξηση του κόστους των δανείων σε συνάρτηση µε το διαθέσιµο εισόδηµα καταναλωτών και µικροµεσαίων επιχειρήσεων, που έχουν ήδη επιβαρυνθεί µε κόστη ενέργειας και προµηθειών. Φόβοι που προς το παρόν είναι θεωρητικοί, καθώς δεν έχουν αρχίσει να «κοκκινίζουν» δάνεια πέραν του συνήθους ποσοστού. Η αύξηση κατά 0,75% ή σε µια άλλη περίπτωση 0,50% ή ακόµα και 0,25%, δεν µεταφέρεται άµεσα και εφάπαξ, ούτε στα σταθερά επιτόκια των δανείων ούτε βεβαίως στις καταθέσεις.

INFOGRAPHICS: ΠΑΡΑΠΟΛΙΤΙΚΑ

Αργοί ρυθμοί

Οι τράπεζες προφανώς και αναπροσάρµοσαν την τιµολογιακή τους πολιτική στα σταθερής διάρκειας επιτόκια, αλλά αυτό έγινε σε µικρότερη έκταση από τη συνολική αύξηση των επιτοκίων αφενός και σε µεγαλύτερο διάστηµα αφετέρου (σταδιακά). Κάτι τέτοιο ισχύει και για τις καταθέσεις, όπου η προσαρµογή στις νέες συνθήκες γίνεται µε αργούς ρυθµούς. Το µόνο που είδε η αγορά είναι µια οριακή αύξηση στις καταθέσεις προθεσµίας στο 0,10%-0,20% στην καλύτερη περίπτωση και µε δεδοµένο ότι ο καταθέτης κλειδώνει τη διαθέσιµη ρευστότητα για συγκεκριµένους µήνες ή χρόνο. Στα ταµιευτήρια, λογαριασµούς µισθοδοσίας, όψεως και άλλους παραµένει η προσφορά του απόλυτου µηδέν (0%), µε τις αρνητικές βεβαίως αποδόσεις, λόγω πληθωρισµού.Η εικόνα των δανειοληπτών στην αγορά είναι διττή: Από τη µία υπάρχουν αυτοί που έχουν προαποφασίσει να λάβουν δάνειο και σπεύδουν να το κλειδώσουν στα σχετικά χαµηλά ακόµα σταθερά επιτόκια, είτε για στεγαστικά είτε για επιχειρήσεις. Από την άλλη, υπάρχουν εκείνοι που δεν επείγονται και το αναβάλλουν για άλλη στιγµή, κάτι που φάνηκε κάπως και στην επιβράδυνση του ρυθµού ανόδου νέων αιτήσεων το καλοκαίρι (αν και αυξηµένες κατά 10% σε σχέση µε το ’21). Αν πάντως για τα στεγαστικά υπάρχουν δεύτερες σκέψεις, στα µικρά επιχειρηµατικά η ζήτηση παραµένει αµείωτη. Ειδικά για τα ευέλικτα προγράµµατα, που ξεκινούν µε σταθερό επιτόκιο και µπορούν χωρίς πέναλτι να γυρίσουν, όταν θα είναι ευνοϊκή η αγορά, σε κυµαινόµενο.

Δημοσιεύτηκε στο «MoneyPro» των «ΠΑΡΑΠΟΛΙΤΙΚΩΝ» στις 29/10