Οι νάρκες στα δάνεια - Σταθερό ή κυμαινόμενο - Η διάρκεια και οι όροι αποπληρωμής σε περίοδο ανόδου των επιτοκίων

Αυτή την περίοδο δυσμενέστερα επηρεάζονται από την αύξηση των επιτοκίων τα στεγαστικά δάνεια με κυμαινόμενο

Τι είδους δάνειο να επιλέξω; Με κυμαινόμενο ή σταθερό επιτόκιο; Τι να κάνω με την κάρτα; Απλά, καθημερινά, αλλά δύσκολα ερωτήματα, ιδίως μετά την άνοδο των επιτοκίων, η οποία φαίνεται πως θα έχει και συνέχεια.

Οι ειδικοί εκτιμούν ότι το επιτόκιο των στεγαστικών θα κινηθεί έως και το 7% στο τέλος του χρόνου, για να αρχίσει να αποκλιμακώνεται εντός του 2024. Δηλαδή, στα μέσα του επόμενου έτους θα κινούμαστε κοντά στο 2,55%-2,75%.

Ωστόσο, έχουμε πολύ δρόμο μπροστά μας μέχρι τότε… Η συνεχής τωρινή αύξηση σαρώνει όλα τα είδη δανεισμού. Είναι χαρακτηριστική η δήλωση τραπεζικού στελέχους, το οποίο τονίζει στην «Α» πως «επηρεάζονται όλα τα δάνεια κυμαινόμενου επιτοκίου, επιχειρηματικά και στεγαστικά. Αυτά ξεπερνούν το 90% του συνολικού ιδιωτικού χρέους των 115 δισ. ευρώ στις τράπεζες, όπως επίσης και όλα τα δάνεια που έχουν δοθεί σε funds, ύψους 87 δισ. ευρώ». Ουσιαστικά, λοιπόν, η συντριπτική πλειονότητα των δανείων δέχεται πιέσεις. Πίεση επιτοκίων, επιλογής δανείου, ρύθμισης κ.ά.

Ας το δούμε αναλυτικά.

Οι μεγάλοι χαμένοι

Αυτή την περίοδο, δυσμενέστερα επηρεάζονται από την αύξηση των επιτοκίων τα στεγαστικά δάνεια με κυμαινόμενο.

Εδώ, η ετήσια επιβάρυνση είναι πολλές φορές από 1.000 έως και 3.000 ευρώ ετησίως, αναλόγως του ύψους του δανείου αλλά και της διάρκειάς του. Για παράδειγμα, στεγαστικό με υπόλοιπο 150.000 ευρώ και διάρκεια εικοσαετίας, με επιτόκιο 3% και δόση 830 ευρώ, τώρα κινείται στο 5,5% επιτόκιο και δόση 1.000 ευρώ. Επιβάρυνση 170 ευρώ τον μήνα, ενώ το ποσό αυτό αναμένεται να αυξηθεί περαιτέρω. Άρα, τα δάνεια με κυμαινόμενο έχουν θέμα…

Για τους ευάλωτους που εξυπηρετούν κανονικά τα δάνειά τους, υπάρχει επιδότηση επιτοκίου στο 50% της αύξησης. Αυτή αφορά τη διαφορά πληρωμής στο επιτόκιο. Μέσα από αυτό το πρίσμα, οι τράπεζες υποδεικνύουν σταθερά επιτόκια, ενώ και αρκετοί δανειολήπτες «κλειδώνουν» τη δόση τους. Όμως, και αρκετοί άλλοι… καλοβλέπουν το σταθερό, έχοντας την εντύπωση ότι η παρούσα εικόνα θα παραμείνει ως έχει σε βάθος χρόνου.

Εικόνα: ΑΠΟΓΕΥΜΑΤΙΝΗ

Το κρίσιμο ερώτημα

Σε περιόδους όπως η σημερινή, το ερώτημα είναι ένα: «σταθερό ή κυμαινόμενο επιτόκιο;».

Ας δούμε τα σημαντικότερα δεδομένα:

Οι ειδικοί εκτιμούν ότι το επιτόκιο των στεγαστικών θα κινηθεί έως και το 7% στο τέλος του χρόνου, για να αρχίσει να αποκλιμακώνεται εντός του 2024. Δηλαδή, στα μέσα του επόμενου έτους θα κινούμαστε κοντά στο 2,55%-2,75%.

Ωστόσο, έχουμε πολύ δρόμο μπροστά μας μέχρι τότε… Η συνεχής τωρινή αύξηση σαρώνει όλα τα είδη δανεισμού. Είναι χαρακτηριστική η δήλωση τραπεζικού στελέχους, το οποίο τονίζει στην «Α» πως «επηρεάζονται όλα τα δάνεια κυμαινόμενου επιτοκίου, επιχειρηματικά και στεγαστικά. Αυτά ξεπερνούν το 90% του συνολικού ιδιωτικού χρέους των 115 δισ. ευρώ στις τράπεζες, όπως επίσης και όλα τα δάνεια που έχουν δοθεί σε funds, ύψους 87 δισ. ευρώ». Ουσιαστικά, λοιπόν, η συντριπτική πλειονότητα των δανείων δέχεται πιέσεις. Πίεση επιτοκίων, επιλογής δανείου, ρύθμισης κ.ά.

Ας το δούμε αναλυτικά.

Οι μεγάλοι χαμένοι

Αυτή την περίοδο, δυσμενέστερα επηρεάζονται από την αύξηση των επιτοκίων τα στεγαστικά δάνεια με κυμαινόμενο. Εδώ, η ετήσια επιβάρυνση είναι πολλές φορές από 1.000 έως και 3.000 ευρώ ετησίως, αναλόγως του ύψους του δανείου αλλά και της διάρκειάς του. Για παράδειγμα, στεγαστικό με υπόλοιπο 150.000 ευρώ και διάρκεια εικοσαετίας, με επιτόκιο 3% και δόση 830 ευρώ, τώρα κινείται στο 5,5% επιτόκιο και δόση 1.000 ευρώ. Επιβάρυνση 170 ευρώ τον μήνα, ενώ το ποσό αυτό αναμένεται να αυξηθεί περαιτέρω. Άρα, τα δάνεια με κυμαινόμενο έχουν θέμα…

Για τους ευάλωτους που εξυπηρετούν κανονικά τα δάνειά τους, υπάρχει επιδότηση επιτοκίου στο 50% της αύξησης. Αυτή αφορά τη διαφορά πληρωμής στο επιτόκιο. Μέσα από αυτό το πρίσμα, οι τράπεζες υποδεικνύουν σταθερά επιτόκια, ενώ και αρκετοί δανειολήπτες «κλειδώνουν» τη δόση τους. Όμως, και αρκετοί άλλοι… καλοβλέπουν το σταθερό, έχοντας την εντύπωση ότι η παρούσα εικόνα θα παραμείνει ως έχει σε βάθος χρόνου.

Εικόνα: ΑΠΟΓΕΥΜΑΤΙΝΗ

Το κρίσιμο ερώτημα

Σε περιόδους όπως η σημερινή, το ερώτημα είναι ένα: «σταθερό ή κυμαινόμενο επιτόκιο;». Ας δούμε τα σημαντικότερα δεδομένα:

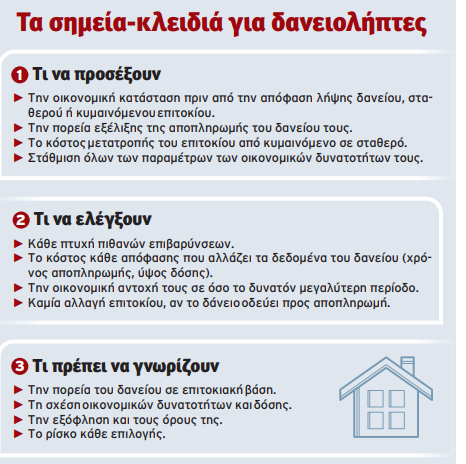

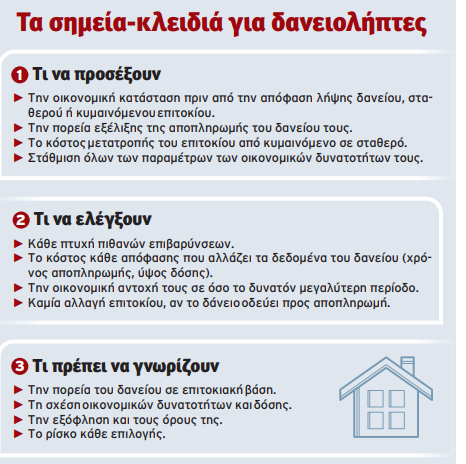

- Θέλει πολλή προσοχή η όποια κίνηση-απόφαση επιλογής επιτοκίου.

- Το κυμαινόμενο επιτόκιο είναι σε συνεχή άνοδο και για τον λόγο αυτό το αποφεύγουν οι δανειολήπτες.

- Το σταθερό επιλέγεται συνήθως σε τέτοιες δύσκολες εποχές ανοδικής πορείας των επιτοκίων.

- Η παθογένεια της συνεχούς ανόδου για το κυμαινόμενο επιτόκιο έχει την επιπλέον δυσχέρεια να υπολογιστεί με ακρίβεια το τελικό ποσοστό, όπως και η σταθεροποίησή του…

- Η επιλογή κυμαινόμενου πάντοτε ενέχει ρίσκο και κάθε αύξηση επιτοκίου επιβαρύνει επιπλέον τον οικογενειακό προϋπολογισμό. Αυτό το γεγονός αποτελεί αιτία ανησυχίας και συνεχούς αφαίμαξης της τσέπης.

- Το σταθερό πενταετές επιτόκιο πολλές φορές αποτελεί λύση σωτηρίας, σε μια εποχή που το κάθε ευρώ μετράει.

- Ο επιτοκιακός κίνδυνος είναι η πλέον υπολογίσιμη παράμετρος σε κάθε δάνειο.

- Στο κυμαινόμενο οδηγήθηκαν χιλιάδες Έλληνες δανειολήπτες, όταν κατά τη δεκαετία 2005-2015 καταγράφονταν χαμηλά spreads, κοντά στο 1%.

- Όταν εξυπηρετείτε κανονικά το δάνειό σας με το χαμηλό επιτόκιο, αποφεύγετε μελλοντικούς κινδύνους.

- Η κάθε οικογένεια πάντα πρέπει να υπολογίζει τις αντοχές της, τόσο βραχυπρόθεσμα όσο και μακροπρόθεσμα.

- Η προεξόφληση της ανοδικής πορείας των επιτοκίων έχει προειδοποιητικά σημάδια, όπως ο σταθερά υψηλός πληθωρισμός και οι συνολικές πιέσεις στις οικονομίες.

- Προσοχή, καθώς πολλές φορές -σε δύσκολες οικονομικά εποχές- το κόστος δανεισμού είναι παραπλήσιο, είτε με σταθερό είτε με κυμαινόμενο επιτόκιο.

- Οι ειδικοί συνιστούν όσο το δυνατόν μικρότερο χρόνο αποπληρωμής του δανείου, ώστε ανάλογα να μικραίνει και ο κίνδυνος μεταβολής του επιτοκίου.

- Η χρονική περίοδος αποπληρωμής καθορίζει και τη μετατροπή ή όχι του επιτοκίου από κυμαινόμενο σε σταθερό. Αν αυτός ο χρόνος είναι μικρός, τότε μην προχωρήσετε σε μετατροπή.

- Επίσης, να ξέρετε ότι η αλλαγή επιτοκίου από κυμαινόμενο σε σταθερό περιλαμβάνει νέα επιβάρυνση.